อินโนเวสท์ เอกซ์ ส่องกลยุทธ์การลงทุนปี 2023

เน้นการฟื้นตัวเศรษฐกิจไทยและธีมเปิดประเทศจีน

เป้าหมาย SET Index ปีหน้าอยู่ที่ 1,750 จุด

อินโนเวสท์ เอกซ์ มองว่าปี 2023 เป็นปีที่กิจกรรมทางเศรษฐกิจโลกจะชะลอตัวลงอย่างต่อเนื่อง ซึ่งเป็นผลพวงจากการเพิ่มขึ้นของดอกเบี้ยอย่างต่อเนื่อง ซึ่งทำให้ความเสี่ยงเศรษฐกิจถดถอยในตลาดพัฒนาแล้วอย่างสหรัฐและยุโรปนั้นเพิ่มสูงขึ้น เราคาดการณ์ว่ามีความเป็นไปได้ที่ธนาคารกลางสหรัฐจะลดดอกเบี้ยในปี 2023 หลังจากอุปสงค์มีแนวโน้มหดตัว ทำให้ค่าเงินดอลลาร์มีแนวโน้มที่จะอ่อนค่าลง ซึ่งจะส่งผลดีกับตลาดเกิดใหม่อย่างเช่นตลาดหุ้นไทย ที่คาดว่าจะได้รับอานิสงค์จากกระแสเงินไหลเข้า นอกจากนั้นเศรษฐกิจไทยยังอยู่บนภาพของการฟื้นตัวจากการบริโภคภายในประเทศโดยมีมาตรการกระตุ้นเศรษฐกิจเป็นปัจจัยหนุน รวมถึงความคาดหวังเชิงบวกต่อการเปิดประเทศของจีนในช่วงของไตรมาสที่ 2 ปี 2023 ดังนั้นอินโนเวสท์ เอกซ์ มีมุมมองอย่างระมัดระวังเกี่ยวกับการเติบโตของเศรษฐกิจและแนวโน้มกำไรในปี 2023 รวมถึงความเสี่ยงด้านเสถียรภาพทางการเงินที่มีแนวโน้มเพิ่มสูงขึ้น แนะลงทุนหุ้นเด่นไตรมาสแรกปี 2023 ที่เน้นไปยังหุ้นที่ได้อานิสงค์จากการเปิดประเทศของจีนและการฟื้นตัวของเศรษฐกิจไทยเป็นหลัก ได้แก่ AOT BBL BCP CPALL และ MINT

นายสุกิจ อุดมศิริกุล กรรมการผู้จัดการ สายงานวิจัย บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ จำกัด กล่าวว่า ในช่วงเปลี่ยนผ่านของปี 2023 เศรษฐกิจโลกจะมีลักษณะ 3 ประการ ประการแรก การเติบโตของเศรษฐกิจโลกจะลดลงอย่างมีนัยสำคัญ นอกจากนี้การเติบโตของเศรษฐกิจระหว่างตลาดพัฒนาแล้ว (DM) กับตลาดเกิดใหม่ (EM) จะแตกต่างกัน โดย DM มีความเสี่ยงที่จะเกิดภาวะ stagflation อย่างรุนแรง หรืออย่างน้อยที่สุดจะเกิดภาวะถดถอยอย่างอ่อนๆ ในขณะที่การเติบโตของเศรษฐกิจ EM จะชะลอตัวลง แต่มีโอกาสเกิดภาวะถดถอยรุนแรงน้อยกว่า ประการที่สอง อัตราเงินเฟ้อเชื่อว่าอัตราเงินเฟ้อทั่วโลกโดยเฉพาะอย่างยิ่งในสหรัฐฯ และเศรษฐกิจ EM หลายประเทศ ได้ผ่านจุดสูงสุดไปแล้วและมีแนวโน้มชะลอตัวลง ในปี 2023 อัตราเงินเฟ้อทั่วโลกจะลดลงจากฐานสูงและอุปสงค์ทั่วโลกที่ลดลงอันเนื่องมาจากการชะลอตัวของเศรษฐกิจ ประการที่สาม อัตราดอกเบี้ยนโยบายเชื่อว่าดอกเบี้ยสูงเกินไปเพื่อให้ครอบคลุมอัตราเงินเฟ้อที่เพิ่มขึ้นอย่างร้อนแรง ในขณะที่ประเทศในฝั่งเอเชีย รวมถึงไทยจะยังปรับขึ้นดอกเบี้ยต่อเนื่อง ดังนั้นเราประเมิน SET Index ปี 2023 ที่อิงกับปัจจัยพื้นฐานอยู่ที่ 1,750 จุด จุดเข้าซื้อที่สำคัญอยู่ที่ 1,500-1,600 จุด ซึ่งคาดว่าจะเห็นใน 1Q23

สำหรับการกลับมาเปิดประเทศของจีนคาดว่าจีนจะกลับมาเปิดประเทศอีกครั้งใน 2Q23 มองว่าตลาดจะตอบรับเชิงบวกต่อการผ่อนคลายนโยบายของจีน เนื่องจากการท่องเที่ยวจากจีนเป็นรายได้จากการท่องเที่ยวของประเทศไทยและจะช่วยกระตุ้นให้เม็ดเงินต่างชาติไหลเข้าสุทธิ หากมองยูโรโซนจะเข้าสู่ภาวะ Stagflation ในปี 2023 กิจกรรมทางเศรษฐกิจจะหดตัวลงในปี 2023 โดยมีสาเหตุมาจากวิกฤตพลังงานที่ดำเนินอยู่และนโยบายการเงินที่เข้มงวดขึ้น โดยอัตราเงินเฟ้อยังคงสูงกว่าเป้าหมายทั้งในปี 2022 และปี 2023 แรงกดดันเงินเฟ้อในยูโรโซนมีแนวโน้มเพิ่มขึ้นสูงกว่าที่เคยคาด ส่วนภาพเศรษฐกิจไทยในปี 2023 เชื่อจะชะลอตัวลงเมื่อเทียบกับปี 2022 โดยมีการชะลอตัวลงของการส่งออก การลงทุน และการใช้จ่ายภาครัฐ เป็นแรงกดดันหลักแต่อย่างไรก็ดีภาคการท่องเที่ยว ภาคบริการ และการบริโภคในประเทศจะเป็นปัจจัยสำคัญที่ช่วยสนับสนุนการเติบโตซึ่งจะช่วยลดผลกระทบจากการชะลอตัวของเศรษฐกิจโลก โดยเศรษฐกิจไทยจะเติบโตเร็วที่สุดในไตรมาสที่ 1 โดย GDP จะเติบโตประมาณ 4% และจะชะลอตัวลงอีกในช่วงครึ่งปีหลัง โดยจะเติบโตเกือบ 2% ในไตรมาสที่ 4 จากสาเหตุหลัก 3 ประการ คือ ประการแรก เศรษฐกิจโลกจะชะลอตัวมากขึ้นในช่วงครึ่งปีหลังซึ่งจะส่งผลทำให้การส่งออกปรับตัวลดลง ประการที่สอง ในขณะที่การบริโภคภาคเอกชนจะเป็นแรงขับเคลื่อนที่สำคัญของเศรษฐกิจ แต่แรงขับเคลื่อนอื่นๆ เช่น การลงทุนภาคเอกชน และการใช้จ่ายภาครัฐ ทั้งการบริโภคและการลงทุนจะอ่อนแรง โดยมีสาเหตุมาจากภาวะเศรษฐกิจโลกชะลอตัวและการเบิกจ่ายที่ชะลอตัวของโครงการภาครัฐ และ ประการสุดท้าย เชื่อว่าภาคการท่องเที่ยวจะเป็นแรงขับเคลื่อนสำคัญที่ทำให้เศรษฐกิจเติบโต โดยที่คาดว่าจะมีนักท่องเที่ยวต่างชาติเดินทางเข้ามาในประเทศไทยราว 21-25 ล้านคน ส่วนใหญ่จะเป็นนักท่องเที่ยวที่เดินทางระยะใกล้ (short-haul) มากกว่าระยะไกล (long-haul) ซึ่งจะสร้างรายได้ให้กับประเทศน้อยกว่า

กลยุทธ์การลงทุนในแรงกดดันสำหรับภาวะทางการเงินที่เข้มงวดต่อเนื่องใน 1Q23 ความเสี่ยงที่จะเกิดภาวะเศรษฐกิจถดถอย ความเสี่ยงที่กำไรจะชะลอตัวลงและความเสี่ยงด้านเสถียรภาพทางการเงินปรับตัวเพิ่มขึ้นทั่วโลก ดัชนีชี้วัดเศรษฐกิจแสดงสัญญาณชะลอตัวลงต่อเนื่อง ทั้งนี้เมื่อพิจารณาจากความยืดหยุ่นของเศรษฐกิจสหรัฐฯ รวมกับการหลีกเลี่ยงความเสี่ยงมากขึ้น เราจะเห็นเงินดอลลาร์แข็งค่าขึ้นอย่างต่อเนื่องก่อนที่จะทำจุดสูงสุด เศรษฐกิจมีแนวโน้มที่จะปรับตัวลงถึงจุดต่ำสุดอย่างเห็นได้ชัดเจนมากขึ้นภายในปลาย 1Q23 ถึงต้น 2Q23 ดังนั้น เราเล็งเห็นโอกาสในการเพิ่มสถานะโดยเฉพาะกับการเปิดประเทศของจีนและ อุปสงค์ในประเทศที่แข็งแกร่ง แนะนำหุ้นที่มีงบดุลและกระแสเงินสดที่ดี ได้ประโยชน์จากการเปิดประเทศของจีน กำไรมีแนวโน้มเติบโตและฟื้นตัวอย่างต่อเนื่อง และมีแนวโน้มเติบโตสูงอย่างชัดเจน โดยหุ้นเด่นใน 1Q23 คือ AOT BBL BCP CPALL และ MINT

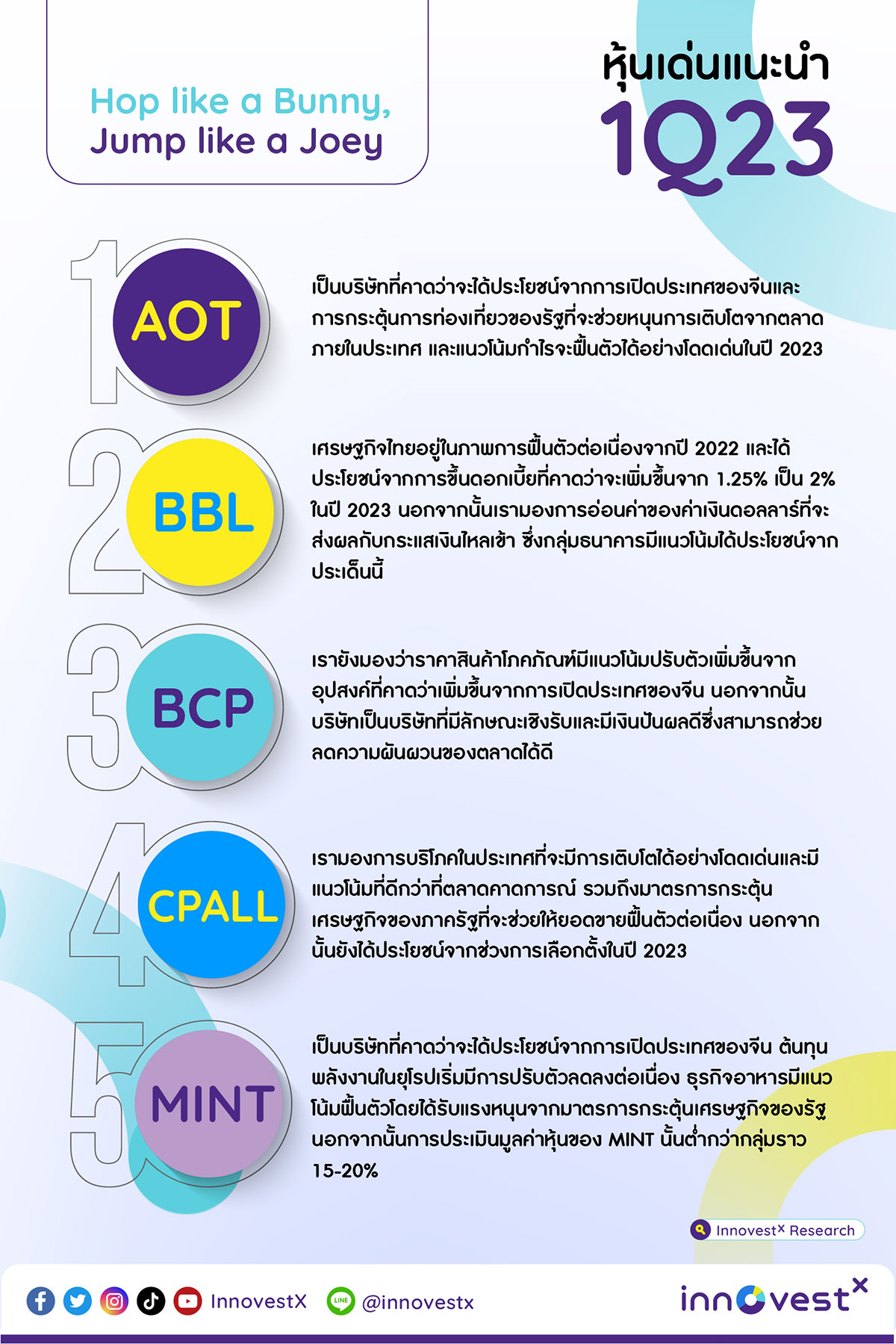

สรุปประเด็นการลงทุนของหุ้นรายตัว

AOT : เป็นบริษัทที่คาดว่าจะได้ประโยชน์จากการเปิดประเทศของจีนและการกระตุ้นการท่องเที่ยวของรัฐที่จะช่วยหนุนการเติบโตจากตลาดภายในประเทศ และแนวโน้มกำไรจะฟื้นตัวได้อย่างโดดเด่นในปี 2023

BBL : เศรษฐกิจไทยอยู่ในภาพการฟื้นตัวต่อเนื่องจากปี 2022 และได้ประโยชน์จากการขึ้นดอกเบี้ยที่คาดว่าจะเพิ่มขึ้นจาก 1.25% เป็น 2% ในปี 2023 นอกจากนั้นเรามองการอ่อนค่าของค่าเงินดอลลาร์ที่จะส่งผลกับกระแสเงินไหลเข้า ซึ่งกลุ่มธนาคารมีแนวโน้มได้ประโยชน์จากประเด็นนี้

BCP : เรายังมองว่าราคาสินค้าโภคภัณฑ์มีแนวโน้มปรับตัวเพิ่มขึ้นจากอุปสงค์ที่คาดว่าเพิ่มขึ้นจากการเปิดประเทศของจีน นอกจากนั้นบริษัทเป็นบริษัทที่มีลักษณะเชิงรับและมีเงินปันผลดีซึ่งสามารถช่วยลดความผันผวนของตลาดได้ดี

CPALL : เรามองการบริโภคในประเทศที่จะมีการเติบโตได้อย่างโดดเด่นและมีแนวโน้มที่ดีกว่าที่ตลาดคาดการณ์ รวมถึงมาตรการกระตุ้นเศรษฐกิจของภาครัฐที่จะช่วยให้ยอดขายฟื้นตัวต่อเนื่อง นอกจากนั้นยังได้ประโยชน์จากช่วงการเลือกตั้งในปี 2023

MINT : เป็นบริษัทที่คาดว่าจะได้ประโยชน์จากการเปิดประเทศของจีน ต้นทุนพลังงานในยุโรปเริ่มมีการปรับตัวลดลงต่อเนื่อง ธุรกิจอาหารมีแนวโน้มฟื้นตัวโดยได้รับแรงหนุนจากมาตรการกระตุ้นเศรษฐกิจของรัฐ นอกจากนั้นการประเมินมูลค่าหุ้นของ MINT นั้นต่ำกว่ากลุ่มราว 15-20%

No comments:

Post a Comment